记者 | 李京亚

亚马逊的最糟糕时刻已经过去,但投资者们对这家公司的认识却更加模糊了。

财报喜忧难辩

二季度亚马逊的整体销售额高于华尔街预期,而且给出的业绩指引非常乐观,但连续两个季度出现了净亏损。

在美东时间7月28日美股盘后,电商巨头亚马逊公布的截至6月30日的2022年Q2财报显示,亚马逊净亏损为20.28亿美元,相比去年同期的77.78亿美元净利润,本次账面亏损较大,合每股摊薄亏损0.20美元,不及华尔街预期,但较上一季度录得的38亿美元净亏损有所收窄。

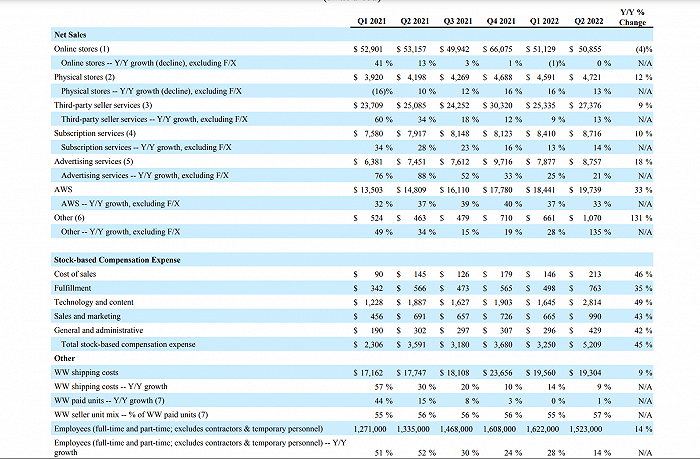

二季度,亚马逊销售额同比增长了7%,达到1212亿美元,好于华尔街预期的1193亿美元,也高于管理层的预测。亚马逊预计三季度每股盈利为0.12美元,营收将在1250亿到1300亿美元之间,这将代表13-17%的同比增长。

财报公布后,亚马逊的股价在美股盘后交易中上涨了10%以上,最终涨幅为13.51%,报收于138.8美元,为美股科技巨头的财报季做了很好的收尾。

业内认为,亚马逊给出的强劲三季度营收指引跟Prime Day活动纳入三季度业绩有直接关系。

亚马逊方面还解释了录得净亏损的原因,将其归咎于在电动汽车公司Rivian的投资表现不佳,据悉,该公司持有的Rivian股份在第二季度亏损了39亿美元。

根据统计,去年11月Rivian上市至今,市值已蒸发四分之三,而亚马逊所持Rivian股份上半年的账面亏损总计达115亿美元,目前,亚马逊所持Rivian股份的价值约为50亿美元。这笔投资已经影响了亚马逊连续两个季度。

Wedbush等多家投行在财报公布后重申了对亚马逊的买入评级,并上调了目标价。

事实上,电商巨头二季度营收表现能超过预期,要完全归功于AWS云和广告业务的出色,二者的涨幅抵消了在线商店业务的下滑。上一季度,亚马逊财报中挑大梁的也是AWS业务和广告业务。

从总体业务结构来看,亚马逊二季度的产品净销售额为565.7亿美元,服务净销售额为646.5亿美元,向服务侧转型已见成效。细分业务来看,亚马逊有在线商店、实体店、第三方卖家服务、订阅服务、广告服务、AWS云服务、其他业务几大部分。

具体来看这几块的业绩:二季度,亚马逊的AWS云业务收入达到197亿美元,同比增长33%,略高于华尔街的预期;其广告业务表现出色,同比增长18%,达到88亿美元;而亚马逊来自在线商店的销售额同比下降4%,至508.6亿美元,低于分析师预计的518亿美元;来自于Prime订阅服务的净营收为87.2亿美元,与去年同期的79.2亿美元相比增长10%,这个表现符合预期。

亚马逊本周宣布,自9月15日起将其在欧洲Prime会员的年费上调20%至43%。

此前,亚马逊在2月提高了美国Prime会员的价格,还为卖家增加了5%的附加费,以抵消不断上涨的燃料价格。

如果按照地域划分,亚马逊业务可分为北美业务(美国、加拿大),国际业务(英国、德国、法国、中国和日本)和AWS云业务。

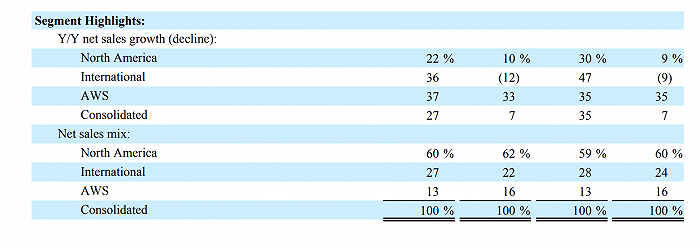

二季度亚马逊在北美市场的净销售额达到744.3亿美元,比去年增长了10%,高于市场预期的704.5亿美元,运营亏损为6.27亿美元。来自北美市场的净销售额在总销售额中占比达62%,比去年同期上升了两个百分点。

而国际市场的净销售额同比下降了12%,降至270.6亿美元,运营亏损为17.71亿美元。来自于国际部门的净销售额在总销售额中占比为22%,比去年同期下降了5个百分点。

二季度,AWS业务在总营收中占比进一步提高,从去年同期的13%提高至16%。AWS业务的运营利润达到57.2亿美元,零售额前面已经提过。

占比达八成的北美和国际业务都由去年同期的运营利润转为运营亏损,带来的直接影响是,亚马逊二季度经营利润从去年同期的77亿美元大幅下降至33亿美元,但高于此前市场预估的15.7亿美元。需要注意的是,二季度,亚马逊毛利率也有显著改善,达到了45.2%。

可见,相比一季度,亚马逊二季度对成本的上涨控制做的不错。

此前亚马逊面临着严峻的配送网络人手过剩问题。上一季度,仓储和和运输能力过剩给亚马逊造成了高达20亿美元的额外成本,但到了二季度,亚马逊的仓储和运输业务整合基本完成,仓储业务和运输业务的雇员人数目前基本和需求相匹配。

疫情爆发以来,集装箱海外运输的成本增加了一倍以上,燃料运输成本也是一年前的1.5倍,这构成了亚马逊另一部分的成本压力。亚马逊指出,这部分的压力预计将持续到第三季度。

此外,截至二季度末,亚马逊的直属员工相较上季度末已裁撤10万人,这对成本缓解至关重要。

亚马逊首席执行官安迪·贾西在报告中指出:尽管燃料、能源和运输成本方面的通胀压力持续存在,但我们在上个季度提到的可控成本方面取得了进展,特别是提高了我们交付网络的生产力。

all in云投资 但AWS不能让亚马逊躺赢

此前市场担心,随着2022年以来美国进入加息周期,同时伴随北美经济增长放缓,北美云厂商的资本支出将从今年上半年开始放缓,但亚马逊并无这个迹象。

亚马逊特别强调,本季度将根据业绩需求调整资本投资,在今年余下的时间里,亚马逊将增加资本投资,同时将支出重点从建设电商物流转移到建设云计算基础设施上面。

第二季度,亚马逊的总运营支出为1179亿美元,相比之下去年同期为1054亿美元。其中,营收成本为664亿美元,履约成本为203亿美元,技术和内容支出为181亿美元,销售和营销支出为101亿美元。

亚马逊方面认为,现在公司已不再是2020、2021年受新冠影响最严重的时期,如果剔除汇率同比变动造成的36亿美元不利影响,本季度销售额将同比增长10%,亚马逊能做到从连续两个季度的个位数增长中反弹。

但事实真如亚马逊预计的那么乐观么?

首先,作为全球云计算龙头的AWS这次表现依然强劲。但亚马逊变得过大过快之后,近两个季度已经证明,只凭AWS这棵摇钱树就实现让亚马逊躺着赚钱不能成立。

2021年开始,业内公认AWS已经是亚马逊的驱动引擎,AWS贡献的利润率在去年全年占到了亚马逊总营业利润的74.5%,去年AWS的毛利率在60%左右。如想一直维持这种高毛利,AWS今后的研发成本还将大幅上涨,据业内人士测算,AWS目前的研发费用率在20%左右,和英特尔英伟达水平相当。

在过去十年中,为取得规模效应,AWS在2011-2020年间累计降价达87次,仅2020年就降价12次。

通过价格下降实现下沉,在规模优势下实现成本降低,是AWS的教科书打法,但全球云计算的高增长确实已成为过去式。疫情反复之下,云计算发展在很多细分地带已不及预期,AWS这套玩法固然经典,但亦有增速放缓的风险。届时如果经济敏感型的电商业务再受到大的冲击,亚马逊会面临真正的麻烦。

此外,微软、谷歌云业务对AWS步步紧逼,二者上周交出的业绩答卷中云业务同比增速都超过了AWS。

其次,尽管二季度总营收超过了预期,但不可否认亚马逊7%的同比增速是近20年来最低。通货膨胀和全球供应链压力拖累了亚马逊今年的整体表现,巨头今年的股价已下跌了近30%。

电子商务管理平台CommerceIQ的首席执行官、亚马逊前高管Guru Hariharan指出,“亚马逊本季度强劲的7%销售增长,仅在北美就有10%,这完全是由于AWS和广告服务业务的增长,网店销售额的下降则揭示了亚马逊这种电商巨头仍然受到着宏观经济压力的影响”。

除了错误投资Rivian带来的亏损之外,从现金流表来看,亚马逊的运营也并非那么健康。

在截至2022年6月30日的12个月时间里,亚马逊的运营现金流为356亿美元,比去年同期下降40%;自由现金流净流出235亿美元,而去年同期为净流入121亿美元。

转机地带

总体来看,相比上一季度,亚马逊现在已摆脱了巨大的麻烦,但还需要持续的亮点和转机。

这也许可以从亏损的源头寻找答案。亚马逊因Rivian的投资而出现亏损,更在本次做出了转移电商物流投资的公开表态,要知道,此前亚马逊的物流费用的增长速度一直远快于其线上零售额的增长速度。有分析指出,亚马逊对物流的投入逻辑跟对AWS的扶植逻辑非常类似,而现在这一投入即将变为all in云投资。

可以看出,all in云投资是亚马逊在宏观环境不确定下作出的赌注式调整。

另一转机存在于与亚马逊“纠葛深重”的跨境电商业务。

亚马逊二季度来自于第三方卖家服务的净营收为273.8亿美元,与去年同期的250.9亿美元相比增长了9%,超过市场预期的5%。亚马逊方面表示,第三方卖家业务增长仍然非常强劲,是其业务中不可或缺的一部分。根据亚马逊的预测,在如今网购热潮的冷却之后,必定还有再一次浪潮的时刻。

如今,亚马逊还在坚持国际扩张,而且中国商家入驻的比率依旧很高,今年余下时刻这部分业务也还有增长空间。

还有不少投行看多亚马逊的广告业务。

Benchmark分析师Daniel Kurnos认为,尽管存在经济衰退的担忧,但广告业务仍大幅增长,这可能是一个被忽视的利好因素,亚马逊未来几个季度会加速增长。

Kurnos表示,“亚马逊广告部门的持续强势可能会让投资者感到意外,该部门在本季度创下了另一项纪录,而且没有显示出放缓的迹象,我们怀疑这要归功于亚马逊广泛的内容战略和庞大的数据库。”