北京时间11月7日消息 日前,市场研究机构LightCounting更新了2024年—2028年的市场预测。

LightCounting指出,2022年下半年开始,光连接需求开始下降,这导致整个供应链库存过剩。6个月前,2023年的市场前景非常黯淡,主流光模块和器件供应商今年年初公布的财报显示,营收大幅下降。今年下半年甚至2024年的市场前景都不乐观。

英伟达在最近两份季报中报告称,包括光互连在内的人工智能硬件销售额大幅增长,从而提振了业界士气。谷歌增加了对人工智能集群的投资计划,许多其他云计算公司也紧随其后。突然之间,人们对2024年的预期高涨。4x100G和8x100G光模块的组件已经供不应求。

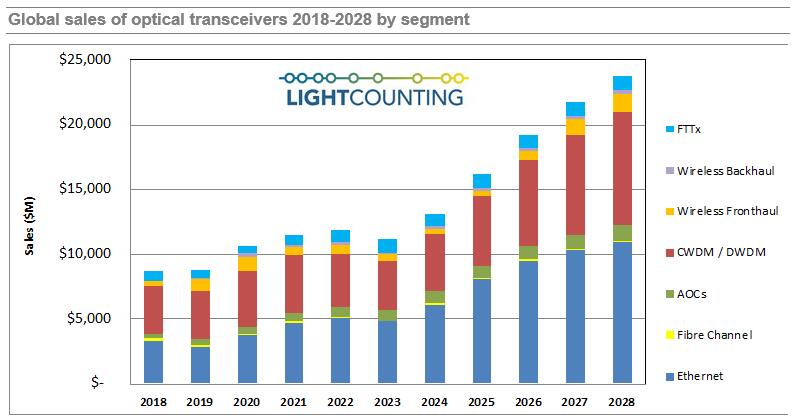

如下图所示,要防止2023年市场下滑为时已晚,但LightCounting预计2024年以太网光模块的销售额将增长近30%。预计明年所有其他细分市场也将恢复或继续增长,尽管增长幅度较小。在全球光模块市场在2023年下降6%后,预计未来5年将以16%的年均复合增长率增长。

亚马逊、谷歌、微软和其他云计算公司有望引领新的AI应用的开发。这将需要对其人工智能集群进行重大升级,而人工智能集群需要使用大量光连接。未来两年主要是400G和800G以太网光模块和AOC。数据中心集群连接的升级也在加速,这意味着2024年—2025年400ZR/ZR+和之后800ZR/ZR+的出货量将出现增长。

云计算公司在过去几年实现高增长,但随着增长放缓,他们不得不在2022年底重新评估其计划。云计算公司的资本开支在2019年至2022年间几乎翻了一番,但目前的投资更为保守。预计2023年,前15大ICP的资本开支将仅增长1%,在连续几年两位数增长后基本持平。

不过,人工智能基础设施投资仍是2023年的重点,在总资本开支中将占据更大份额。除非出现经济衰退,LightCounting预计云计算公司在2024年及以后的投资将恢复稳定(两位数?)增长。

电信服务提供商计划在2023年将资本开支减少4%。2024年—2028年,CSP的资本开支不太可能激增,因为他们正在努力寻找新的收入来源。5G的部署并没有改变这种状况,至少目前还没有。

企业和消费者上云是电信运营商的一个新的优先事项。大型企业可以建立私有云,但消费者和中小型企业必须依靠电信网络。这为电信服务提供商带来了潜在的机遇:为更广泛的客户提供低延迟的云宽带连接,并获得额外的收入。支持这些服务需要对接入网和城域网进行持续投资。