文:互联网江湖 作者:志刚

在看完科沃斯和石头科技两大头部扫地机器人玩家的半年报后,互联网江湖不禁想起了一个故事:

两个人都在被熊追着跑,其中一个人对另一个人说:“我用不着比熊跑得快,比你跑得快就行。”

如今看来,“熊追人”的故事虽然有些粗糙,但却形象地道出了周期股的关键投资逻辑。

在当前整个家电市场或扫地机市场都面临着极大增长压力的背景下,截止到9月11日收盘,曾被誉为“扫地茅”的科沃斯,每股股价更雪上加霜地从半年报公布前的66.96元,大幅下滑至52.52元,涨跌额为-14.44元,总市值缩水超80亿元。

与此同时,石头科技则是从半年报公布前的每股257.14元,一路飙升至309.77元,市值更是跟着上涨了超70亿元,直接赢麻了。

那么问题来了,究竟是怎样的一份半年报,造成了现在科沃斯与石头科技的估值两极分化?

曾经被誉为“扫地茅”且市值一度超1400亿元的科沃斯,到底出现了什么问题?

01

一块电池,“坑”了科沃斯?

今年上半年,科沃斯实现营收71.44亿元,虽然同比增长4.72%,但较去年同期27.31%的营收增速,相差甚远。

对应的,石头科技的营收为33.74亿元,同比增长15.41%,同样低于去年同期24.49%的增速。

这说明今年上半年整个扫地机行业,可能确实都面临着市场承压的问题。不过,同样都是在被“熊”市追着跑的情况下,相比石头科技,科沃斯还是远远落后了。

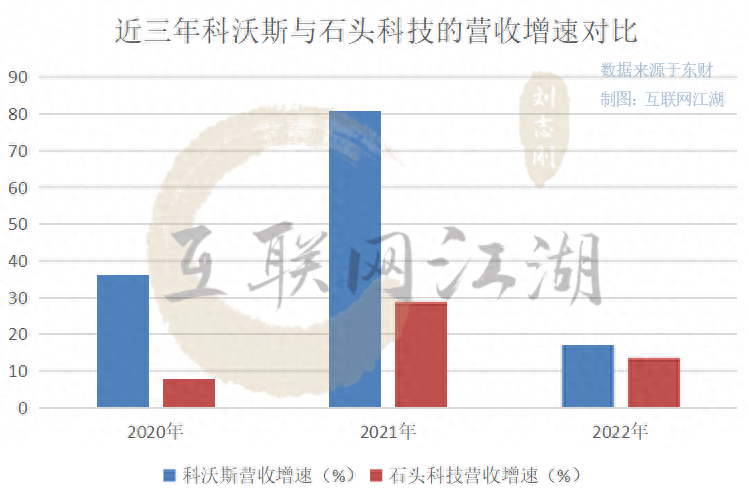

要知道,此前科沃斯之所以能荣获“扫地茅”的殊荣,很重要的一点就是科沃斯在过去扫地机市场扩张期的营收增速,要远大于石头科技。特别是在2020年——2022年,科沃斯的营收增速分别为36.17%、80.9%、17.11%,整体高于石头科技同期7.74%、28.84%、13.56%的增长表现。

但如今,在市场共同承压的大背景下,两者却发生了攻守互换,这自然就不免给投资者一种科沃斯抗周期性风险能力或者说增长底气不足的直观感觉,所以被市场“用脚投票”也就不难理解了。

当然在互联网江湖看来,如果仅凭此就判断科沃斯已经完全失去了增长动能,也有失偏颇。

毕竟直到2022年和今年一季度,科沃斯的表现都要优于石头科技。而且从两家产品发布的时间来看,一季度是石头科技的集中发力期,先是推出1洗烘一体机H1,而后又密集发布了G10S Pure、G20和P10三款新品扫地机,分别定价3999、4999和3299元,较去年同期机型性价比进一步提升。

在经过了一季度市场的初步发酵后,二季度反应到市场层面,就表现为石头科技41.57%的超高营收增速,从而带动了整个上半年的业绩表现。

但是在这方面,科沃斯的产品发力期就较为分散或者说集中在二三季度。今年3月1日发布了地宝T20 PRO,5月底又发布了高端旗舰地宝X1S PRO,以及8月份集中推出的扫地机器人DEEBOT X2、擦窗机器人WINBOT W2等新品。

在消费市场滞后性的影响下,科沃斯的新品市场真正能够传导到营收层面,可能要看三季度或四季度的业绩表现。所以两者究竟谁才能笑到最后,其实现在还未可知。

再来看赚钱能力方面,今年上半年,科沃斯的毛利率为48.97%,略低于去年同期的50.99%;石头科技的毛利率为51.07%,较去年同期的48.2%有所增长,两者的毛利率一降一升。

正常来说,毛利率的上升或下降变化,往往是由两方面原因引起的:一是营业成本的增加或减少;二是产品市场竞争力的提升或下滑。

而据互联网江湖观察,半年报中的石头科技和科沃斯,似乎就正好各占了一个。

在报告期内,石头科技提到“上半年(公司)自建工厂已经开始投产,生产模式将逐步转变为自主生产和委外加工相结合的方式……”言下之意就是,随着石头科技自建工厂的投入,公司在营业成本端也将迎来一波降本增效。

反应到数据层面,与去年同期石头科技营业成本增速大于营收同比增速,明显不同的是,今年上半年,石头科技的营收成本仅同比增长了9.02%,但营收却实现了15.41%的大幅增长。

至于科沃斯,虽然很早就已经实现了自主生产,但是今年上半年却意外地出现了,近5年年中以来的营业成本增速首次大于营收增长表现的情况,这就意味着现在科沃斯的毛利率下滑,更像是产品市场竞争力出现了些许变化。

那么究竟是不是呢?与净利率和三费联系起来看,或许会更加清楚。

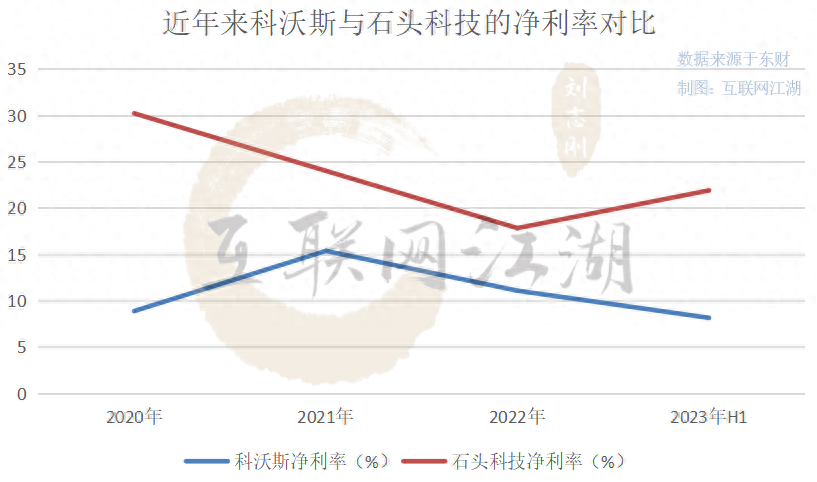

一直以来,科沃斯与石头科技的净利率都相差很大。比如从2020到2022再到今年上半年,科沃斯的净利率分别为8.9%、15.39%、11.1%和8.17%,整体明显低于同期石头科技30.23%、24.03%、17.85%和21.92%的净利率表现。

在两者毛利率相差不大的情况,净利率之间的鸿沟,只可能出现在费用端。

以今年上半年为例,科沃斯的三费(研发、销售和管理给用)总额为29.64亿元,费用率达到了41.89%,而石头科技的三费总额为10.69亿元,费用率仅为31.68%。也就是说每营收1亿元,科沃斯需要投入费用4189万元,但是石头科技只需要3168万元,两者的市场投入产出比和经营转化效率,差距明显。

其中,销售费用是科沃斯费用构成中占比最大的存在,今年上半年达到了22.97亿元,同比增长23.66%,较去年同期规模增长了4.4亿元。

对此,科沃斯在财报中解释为,对抖音等社交电商及站外渠道投入加大导致市场营销推广费用增加,以及平台服务费及佣金增加所致。

但在随后的中报电话交流会纪要上,科沃斯方面又表示,“20%多增长,不是简单的流量广告费,增加的大头第一是修理费,主要是添可的电池,我们去年四季度开始集中出现电池问题,电池我们也是从外面采贩的,这样大量机器需要翻修更换电池,给我们造成了很大的费用支出……”

从数据来看,在科沃斯销售费用中的本期“修理费”达到了1.04亿元,较上期翻倍增长了0.56亿元。

如此大规模的电池问题,一方面似乎就对应了毛利率下滑背后,科沃斯产品市场竞争力的下滑,同时还有对无形的品牌市场口碑的隐性损害;另一方面又在本就居高不下的销售费用方面,增加了修理费用,进一步挤压了利润表现,颇有种“一粒老鼠屎,坏了一锅汤”的既视感。

不过,电池问题只是科沃斯偶然的一次“不幸”,可以回答半年报的业绩变脸,但却似乎不能解释近年来估值缩水超千亿的根本原因,那么这一切又该如何回答?

02

从科技股到家电股,科沃斯走在“价值回归”的路上?

事实上,如果从更长远的视角来看,虽然现在石头科技的市值反超了科沃斯,但是相比曾经巅峰时期的近千亿规模,两者其实都出现了市值的大幅缩水。

这说明,两者可能都存在行业性的共同问题,只是科沃斯更甚罢了。

对此,据互联网江湖观察,科沃斯与石头科技既相似又不同的最大行业性特征,似乎就在于虽然科沃斯和石头科技都声称自己是创新科技公司,但在实际落地中,科沃斯更偏向于科技股定位,而石头科技则是偏向于家电股立场。

比如主营业务和所处行业的划分上,科沃斯的主营业务分为:科沃斯品牌服务机器人、添可品牌智能生活电器。虽然在外界看来,两者本质上与冰箱、洗衣机等传统家电无异,但在半年报的“行业属性”归类方面,科沃斯却丝毫没有提及“家电”二字,而是在强调更重科技创新的机器人或智能电器的概念。

不过有意思的是,据天眼查APP显示,今年上半年,科沃斯的销售费用达到22.97亿元,是同期研发费用支出的5.88倍。另外,虽然在研发费用规模上,科沃斯远超石头科技,但是在更公平的研发费用率对比方面,科沃斯却只有5.46%,低于石头科技的8.49%,这与科沃斯自己标榜的高科技企业标签并不符合。

而更有意思的是,尽管石头科技的研发费用率高于科沃斯,但在半年报中还是将自身归入了家电行业,并且还推出了洗衣机业务,进一步站稳了家电股的立场。

两相对比之下,科沃斯的科技股标签逐渐变得模糊起来,超高的估值泡沫被第一次挤出。

当然值得一提的是,即便现在科沃斯、石头科技们的市值都出现了大幅缩水,但是从PE来看,投资者们对科沃斯、石头科技们的定位似乎也不完全属于传统家电行业。

毕竟,白电三巨头(美的、格力、海尔)们的PE也不过是在7——15倍之间,但是科沃斯和石头科技们的市盈率(TTM)整体都处在20——32倍之间,明显高于传统家电企业。

所以在互联网江湖看来,科沃斯们可能更多是被归入了传统家电行业中的智能家电、家居板块。

但尴尬的是,一方面与传统智能家电相比,科沃斯们主打的扫地机、洗地机产品,在功能层面属于小家电,但价格又处于大家电的档次,可是在需求层面又不如冰箱、洗衣机那么刚需,所以科沃斯们整体属于高价敏感型的改善性消费。

在这种情况下,大多数消费者可能只会在买房搬新家或者重新装修,连带着冰箱、洗衣机等其他家电一起买的时候,心理消费决策才会相对容易。

但问题是,近两年的地产行业现状,似乎并不能直接撑起这部分增长想象力。

所以,科沃斯们需要维持高费用率,教育用户、教育市场,激发家居改善型需求。

在这方面,今年上半年,科沃斯和石头科技们的销售费用率分别达到了32.15%、19.92%,均高于同期海尔智家的14.26%和美的集团的8.66%……

另一方面从智能家居的角度看,目前包括科沃斯、石头科技在内的大部分家电玩家们的盈利模式都很传统,还是靠卖产品挣钱。

要知道,传统家电与智能家居的商业模式差别在于:一个是靠利润,玩产品差价;另外一个靠生态,走互联互通的路子,也就是小米的逻辑。

所以两者在定价方面有着截然不同的风格,前者是靠撇脂定价,即在产品生命周的最初阶段把产品价格定得很高,以求最大利润,尽快收回投资。直白点讲就是以量换价;后者走的是渗透定价的路线,即在产品进入市场初期时,将价格定在较低水平,尽可能吸引更多消费者,用规模取胜,也就是以价换量。

很明显,当前科沃斯们以量换价(即低价产品迅速萎缩、高价产品占比增大)的逻辑本身,几乎就很难支撑起智能家居行业的规模化想象力。

所以从客观来讲,现在科沃斯与石头科技们的市值下跌,不仅仅只是业绩变脸后的短期市场反应,而更像是长期估值逻辑从科技股向家电股的一次本质回归与价值调整,同时也是一次对过往追风口的市场反思。

那么随着对市场初心的再明确,重新出发的两大头部扫地机玩家科沃斯、石头科技们,又该向何处挖掘新的增长空间?这一切尤为令人期待……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

原文标题 : “扫地茅”易位,石头科技与科沃斯的攻守互换?