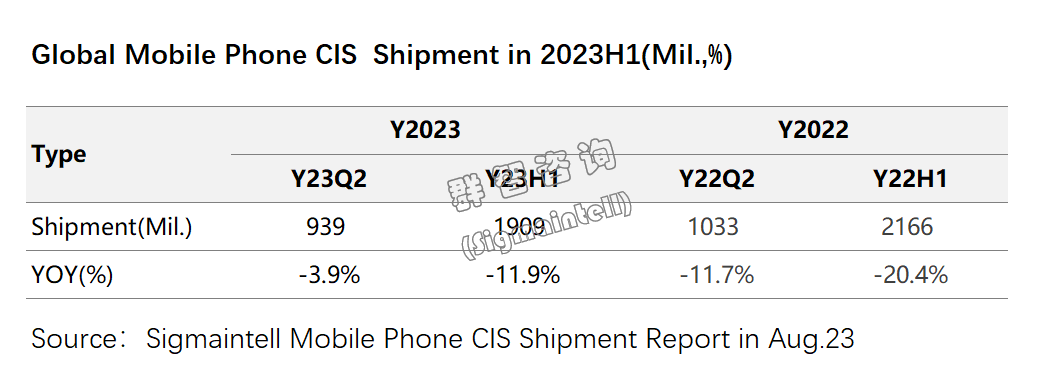

2023年上半年全球手机图像传感器出货量约19.1亿颗,同比下滑约11.9%

2023年上半年因终端市场销量尚未恢复,而影响到上游零部件采购需求仍处于低迷状态。不过从5月份开始,终端市场已呈现一些复苏迹象,采购需求相较于一季度已有明显增量。因此,在二季度手机图像传感器备货需求增长,促使库存消化速度提升。从反向来看,由于上半年手机图像传感器库存高涨,库存价格大幅下滑且供应链竞争激烈,低价促进终端产品升级动力加大,进而带动采购需求回增。

根据群智咨询(Sigmaitnell)数据统计,2023年上半年全球手机图像传感器出货量约19.1亿颗,同比下滑约11.9%。2023年下半年终端需求已有增长趋势,预计手机图像传感器出货规模也将持续增长。

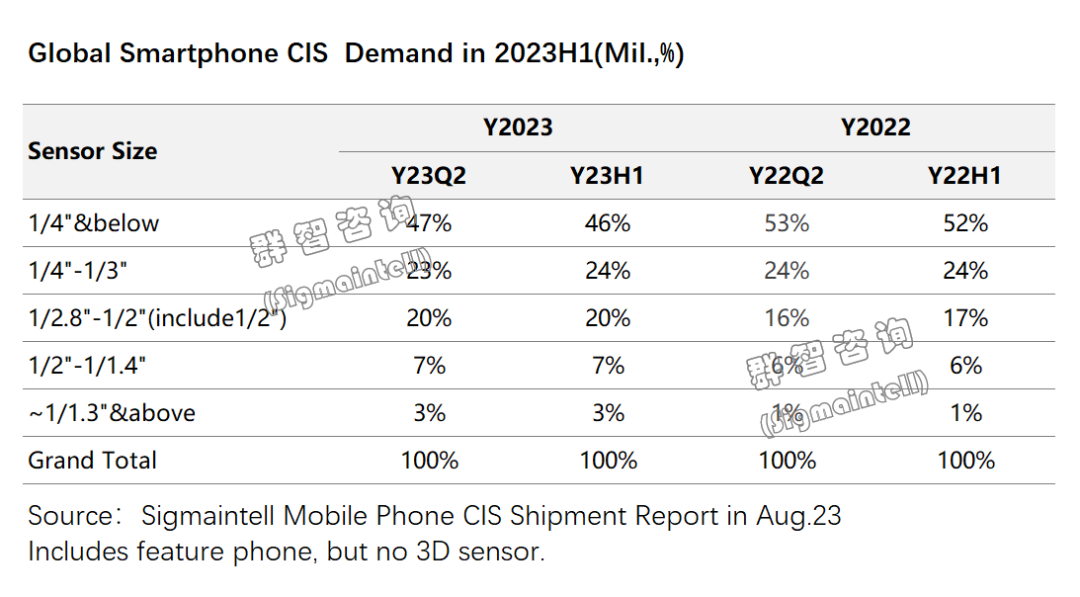

产品结构优化存在增量机会,超大底成长动力强

尽管智能手机图像传感器整体需求依旧处于低位,但在产品结构方面存在增量机会及成长空间。产品结构存在差异分化趋势,主要表现在如下几个方面:

一、 1/4"&below图像传感器的出货量份额在2023年上半年同比下滑了6个百分点。主要受到两方面因素影响:其一,终端产品规划回归理性且保守的策略,在成本压力剧增的背景下,减少中低阶副摄规格配置或者用主摄/长焦等作兼容迭代;其二,上半年终端也需要消耗整机库存及图像传感器库存,因此采购需求相对减少。根据群智咨询(Sigmaitnell)预测,经过去年及今年半年的库存消化,低阶图像传感器库存水位预计将在今年年底回落到正常水位。倘若明年需求大幅回暖,上游将需要继续追投新供应。

二、1/2.8"-1/2"(include1/2")图像传感器的出货量份额在2023年上半年同比增长3个百分点。一方面,中低端机型对于图像传感器的升级诉求强烈;在上游持续扩产小pixel高像素的推动下,50M小pixel供应有所增加,成本随着体量增长及良率提升而逐渐下降,促使整机升级动力提升。另一方面,这一档位尺寸图像传感器非常适用于长焦和超广角功能的升级,尺寸大小合适且有不同规格功能可供选择,可以协同产生不同的成像效果。尤其是针对于中高端机型未来有很大的升级动力。随着华为对于影像技术的推动,未来1/2.8"-1/2"将会继续在超广角和长焦的高端机型中渗透。

三、~1/1.3"&above图像传感器的出货量份额在2023年上半年同比增长2个百分点。超大底图像传感器主要应用于高端机型,因此市场规模相对较小。但随着中国大陆厂商及晶圆厂技术进步及产能增加,将会促进超大底图像传感器成本进一步降低,使其有机会渗透至主力销量机型上普及。随着头部终端客户的推动,未来超大底图像传感器光学尺寸有望进一步向更大底升级。

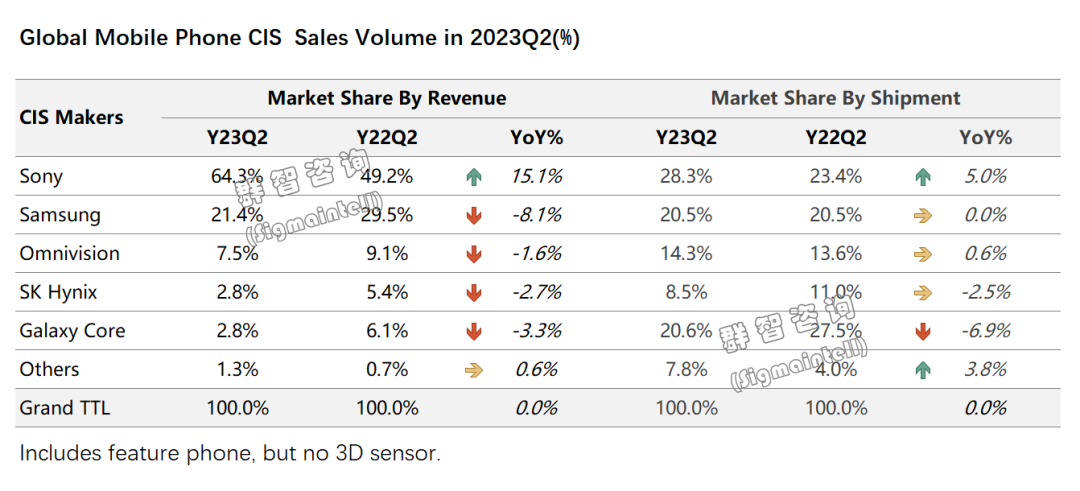

“三足鼎立”格局稳固,后入者布局更积极

群智咨询(Sigmaitnell)数据显示,智能手机图像传感器供应链长期呈现“三足鼎立”模式,尤其是1/3”及以上光学尺寸供应链中索尼(Sony)、三星(Samsung)、豪威科技(Omnivision)三家约占95%市场份额;而在1/3”及以下光学尺寸供应链中国厂商约占60%市场份额,并且未来有望继续增加。值得关注的是,随着华为手机终端的需求回升后,豪威科技和思特威在智能手机图像传感器中的市占率预计将得到进一步提升。

随着智能手机图像传感器库存逐渐消化,传感器价格也将会缓慢回到正常水平,供应链厂商的盈利水平将回升,低价竞争模式将会退出。未来,供应链将会集中于产品升级迭代、新技术方向以及更高晶圆代工制程产能的竞争。

在产品布局规划上,索尼和豪威科技相对较为全面,并且密切跟进终端产品规划路径,1-2年内的新技术和新产品均有战略客户提供稳定的合作支持。

在产能布局上,索尼和三星拥有晶圆代工厂,产能动态控制占据优势的同时,还具有更高阶制程的优势。豪威科技、格科微、思特威借助中国本土晶圆代工厂,未来的扩产积极性较高,产能供应上也将逐步呈现上升趋势。