2023年第二季度财报陆续发布,从各半导体大厂公布的信息来看,长期低迷的半导体市场出现回暖迹象。多个半导体大厂在财报说明会中指出,今年下半年半导体市场将稳步回弹,但仍与去年同期有一定差距。

有关营收:起底回升环比增幅10%以内

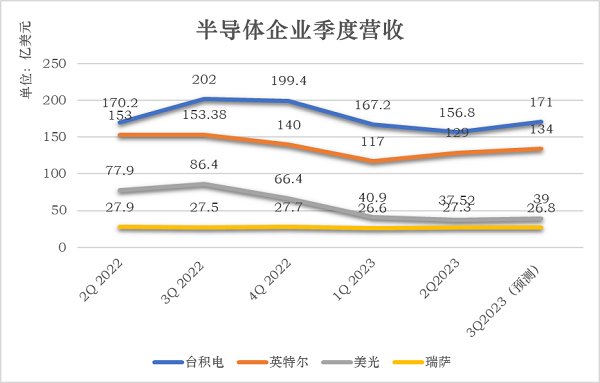

第三季度营收将在第二季度基础上缓慢回升但仍不及去年——多家全球头部半导体企业给出了这样的判断。

台积电、英特尔、美光与瑞萨在财报说明会上对第三季度的营收情况做了预估,新一季度营收估值均在本季度基础上略作调整。台积电、英特尔与美光预计第三季度营收将同比略有上升,预估环比涨幅均在10%以内,英特尔、美光预估涨幅不超过5%。瑞萨预估第三季度营收将在本季度基础上略有下滑,下滑幅度约为2%。

数据来源:企业财报

无晶圆芯片设计企业联发科在财报说明会上表示,预计第三季度智能手机、PMIC领域的营收将有所改善,以此抵消电视和其他消费类产品下滑带来的收入缩水。据此,联发科预计第三季度营收将环比增长4%~11%。

从第三季度营收预期来看,多数半导体企业对第三季度市场表现持积极态度,认为市场正在缓慢回暖。虽难以达到去年的市场水平,但大概率不会低于第二季度的整体营收状况。半导体市场有望起底反弹。

有关库存:将继续调整至健康水位

今年以来,半导体行业正在经历漫长的去库存周期。

晶圆厂开工率已大幅下降,个别产线开工率已低至30%。

台积电总裁魏哲家表示,预计无晶圆厂半导体库存将在第三季度后重新平衡至更健康的水平。他表示,一方面,终端市场需求状况总体疲软,客户更加谨慎,并打算在2023年第四季度进一步控制库存;另一方面代工行业收入下降。在这样的库存控制之下,无晶圆厂半导体库存将以更健康的水平进入2023年第四季度。

此前产能过剩最为明显的存储业务在此轮库存调整中表现突出,库存过剩情况将明显改善。

美光表示,最近企业进一步减少了DRAM和NAND的晶圆开工率,当前开工率接近30%。并称将降低晶圆开工率的举措持续至2024年。美光同时表示,受到客户库存持续改善的推动,DRAM和NAND行业出口量将在今年下半年出现强势增长。

三星电子在财报说明会上表示:当前客户仍在调整库存,存储器市场仍然疲软,特别是NAND产品的市场价格还在下跌,但由于DDR5和高带宽存储器(HBM)等用于AI技术的高端存储芯片需求持续高涨,DRAM产品的第二季度出货量超出预期。今年下半年,三星将继续削减产能,客户库存调整可能会放缓,预计下半年的需求量将缓慢回升。

有关行业动力:生成式人工智能领航回暖

生成式人工智能的发展给高算力平台带来了更高的需求量。

魏哲家在财报说明会上表示,生成式人工智能需要更高的计算能力和互联带宽,这推动了半导体需求量的增加。无论是使用CPU、GPU还是人工智能加速卡和相关的专用集成电路(ASIC)来进行人工智能和机器学习,都需要使用前沿技术和强大的代工生态系统。

受此需求驱动,台积电第三季度的业务将受到3nm技术强劲增长的支持。

三星同样表示,受到用于AI的大规模数据中心投资强劲带动,高性能产品需求强劲。

由于DDR5和高带宽存储器(HBM)等用于AI技术的高端存储芯片需求持续高涨,DRAM产品的第二季度出货量超出预期。三星表示,在服务器方面,库存将逐渐不足,不仅是新产品DDR5的需求增长,DDR4也会增长,将根据市场行情,优化产品线,将关注点更多放在高附加值、高密度的产品上,将会加速在高端制程产品的份额扩张,例如DDR5、LPDDR5和HBM3。在晶圆制造方面,将通过推进具有改进PPA的GAA 3纳米工艺的开发完整性和扩大大客户的订单,为增长奠定基础。

美光副总裁Farhan Ahmad在财报说明会上表示,生成式人工智能正在推动行业对人工智能服务器内存和存储的需求,而主流数据中心对传统服务器的需求仍然低迷。AI服务器的DRAM容量是普通服务器的6~8倍,NAND容量是普通服务器的3倍。

Farhan Ahmad表示,在HBM方面,客户的需求旺盛,美光的产品提供了更高的带宽,并在性能和功耗方面实现了新的基准,预计该产品将在2024财年初开始大规模生产。同时,美光表示,内存基础频率更高的DDR5的出货量将在2024年第一季度末超过DDR4。

EDA工具企业Cadence总裁Anirudh Devgan指出,生成式人工智能开始在全球产生重大影响。“我们专注于人工智能,结合计算机软件专业知识和人工智能领域积累的宝贵数据,我们能够发挥这一变革性技术的巨大潜力。”他表示,下半年收入将同比增长约15%。