7月21日,鸿智科技(870726.BJ)开启申购,发行价格为13.28元/股,申购上限为49.56万股,市盈率14.91倍,属于北交所,海通证券为其独家保荐人。

招股书披露,鸿智科技专业从事电饭煲、慢炖锅、压力锅及烘烤产品等小家电的研发、生产和销售。目前,公司已进入Panasonic(松下)、Hamilton Beach(汉美驰)、RussellHobbs(领豪)、Morphy Richards(摩飞)、SEB(法国赛博集团)、Breville(铂富)、De'Longhi(德龙)、Koizumi(小泉成器)、Sharp(夏普)等国际一线知名小家电品牌商和Kmart(凯马特)、Lidl(历德)、Sainsbury's(森宝利)等大型连锁零售商的供应链体系。同时,公司近年来创设“ICOOK(自煮食代)”自主品牌,通过天猫、京东、亚马逊等自营电商渠道及线下礼品等渠道,积极开拓国内及国际市场。

报告期内,公司主营业务收入按产品分类的构成情况如下:

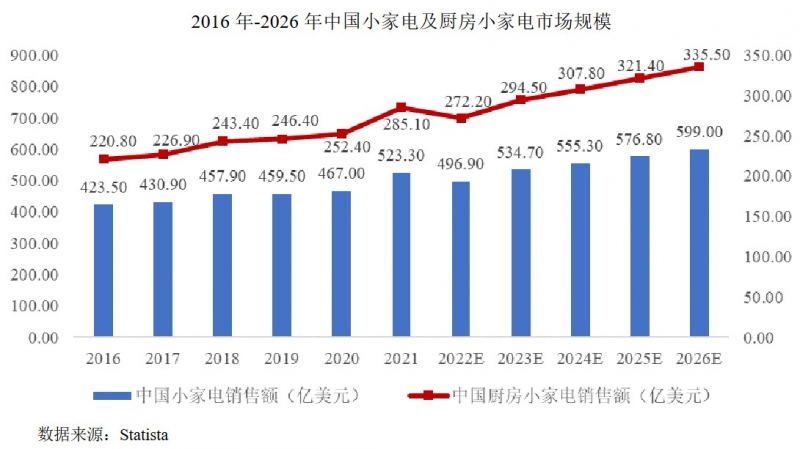

我国已成为全球小家电产品的重要消费市场,根据Statista发布数据显示,2016年至2021年,我国小家电市场规模由423.50亿美元增长至523.30亿美元,预计2026年我国小家电市场规模将进一步达到599.00亿美元。同时,我国厨房小家电市场亦实现良好增长,在应用场景不断重构、家电升级及智能化等趋势下,能够满足消费者多样烹饪需求、提升消费者体验的厨房小家电市场需求旺盛,2021年我国厨房小家电市场规模已达到285.10亿美元,预计至2026年我国厨房小家电市场将进一步增长至335.50亿美元。

据了解,鸿智科技募集资金扣除发行费用后拟用于以下列项目:

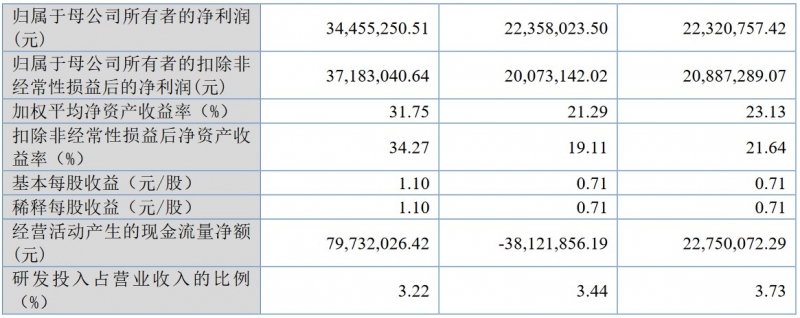

财务方面,于2020年度、2021年度及2022年度,公司实现营业收入分别约为3.80亿元、4.26亿元、4.42亿元。公司净利润分别约为2123.95万元、2225.71万元、3444.55万元人民币。

需要注意的是,招股书特别提醒投资者关注应收账款发生坏账的风险。随着公司经营规模不断扩大,应收账款余额也相应增长。报告期各期末,公司应收账款账面价值分别约为7,770.54万元、1.0亿元及9,241.34万元,占同期流动资产比重分别为44.12%、53.83%及53.13%。如果未来主要客户经营情况发生重大不利变化,不排除应收账款发生坏账的风险。